Прогноз стоимости акций Coca-Cola в преддверии финансового отчета

Американский производитель, пожалуй, самого популярного одноименного напитка «Coca-Cola», демонстрирует устойчивый восходящий тренд на фондовом рынке Соединённых Шатов. Котировки в 2017 году продемонстрировали рост на +7.5%, однако отстают от всего фондового рынка, а также индекса S&P500 в частности (+9.4%). Чтобы спрогнозировать потенциал движения ценных бумаг «Coca-Cola», я провел углубленный технический и фундаментальный анализ.

Технический анализ

Как я уже писал выше, стоимость акций «Coca-Cola» в 2017 году движется в восходящем канале. С июня месяца котировки снизились на 1.20$ от локального максимума, тем самым сформировав канальную нисходящую коррекцию. Сегодня же, котировки достигли верхней границы коррекции и в тот же момент находятся у нижней отметки восходящего канала (рис.1).

С волновой точки зрения, текущее положение Coca-Cola можно рассматривать как начало формирования 5й волны. Согласно моей стратегии, ориентиром для 3й волны является пик от АО, а 4я волна должна обнулить показатели данного индикатора, что собственно и произошло. Таким образом, стоит ожидать 5ю волну с целью в 138.2% или 161.8% от волны 3.

Технические индикаторы также сигнализируют об росте актива. Так был пробит ценовой канал, котировки движутся выше МА 100, а АО уходит с отрицательной зоны.

Итого по ТА: Покупка после закрепления цен над границей нисходящего канала в коррекции волны 4.

Рис. 1 Динамика стоимости акций Coca-Cola, D1

Фундаментальный анализ

Чтобы проанализировать фундамент компании, я рекомендую смотреть данные на её сайте в разделе «Investor Relation», а не в «вспомогательных» ресурсах.

Лайфхак: учитывайте данный год к году, ибо они более значимей для инвесторов нежели квартал к кварталу.

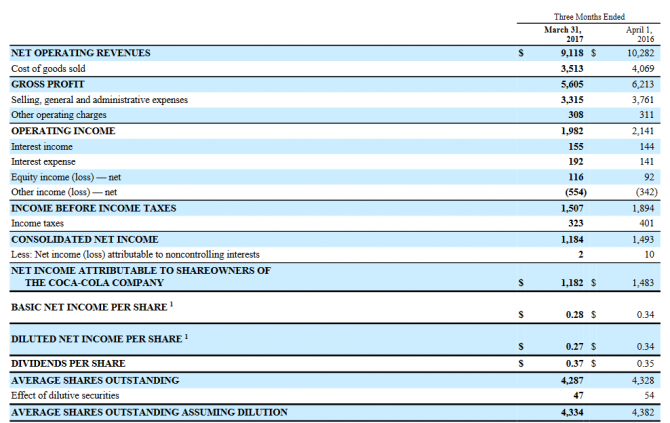

Итак, если взглянем на квартальные данные, то увидим снижение выручки на 1.1 млрд год к году и снижение чистой прибыли на 300 млн. также снижен показатели дохода на акцию с 0.34$ до 0.28$, что вполне логично ввиду снижения выручки. Таким образом, можно сделать простой вывод, что продажи в первом квартале 2017 года снизились. Однако, в отчете идет речь о том, что компания ожидает увеличение данных отметок на 10%, что собственно и поддержало рост бумаг после отчета, а не обвалило их.

Источник: Coca-Cola Investor Relation / 1Q2017 Report

Рис. 2 Показатели выручки и прибыли компании за первый квартал 2017 года

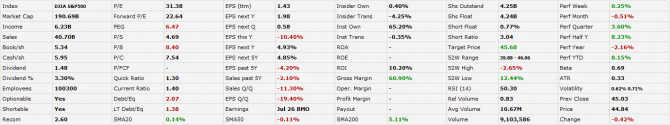

Также проанализируем ключевые фундаментальные данные, которые я смотрю на finviz. Они безусловно не идеальны и в будущем хочу реализовать подобную систему и на своем ресурсе, но пока воспользуемся тем что есть.

Источник: Finviz

Рис.3 Ключевые фундаментальные показатели компании Coca-Cola

- P/E = 31.38. Средний показатели для сектора ритейла составляет именно 30. Таким образом, данный факт можно трактовать как нейтральный показатель, ибо стоимость бумаг на средних отметках и не является ни переоценённой, ни недооцененной. А это значит, что есть потенциал как к росту, так и падению. Идем дальше.

- Book/sh показывает нам сколько можно выручить денег со своих бумаг, в случае банкротства компании. Эти цифры всегда ниже рыночной стоимости акций, но и их нужно смело уменьшать. В итоге, 5.34$ это негативный показатель для долгосрочного и оппозиционного инвестирования, ведь даже с учетом продаж фабрик и заводов и всех активов компании, большая часть средств уйдет на долги, а только потом компенсацией инвесторам. Для свинга или спекулятивного удержания этот показатель можно не учитывать.

- Dividend указывает нам на то, способна ли компания баловать своих инвесторов. Этот показатель можно рассматривать с двух сторон. С одной стороны, выплата дивидендов свидетельствует о том, что компания достигла пика, а поэтому привлекает инвесторов только выплатой стабильного процента. Поэтому спекулировать такими акциями трудно, а вот стратегия «Buy & Hold» для таких акций подходит наилучшим образом (тем более в растущем рынке США). Учитывая выплату дивидендов (3.30$% от текущей стоимости акций, что является хорошим показателем) можно рассматривать слабый набор позиций и низкий аппетит в биржевых спекулянтов к этим акциям, но в тоже время интерес со стороны долгосрочных инвесторов. Как известно, сам Баффет владеет долей Coca-Cola размером в 8.61%.

- Debt/eq при умножении на Book/sh позволяет узнать размер долга на акцию. 2.07*5.34 = 12.31$. То есть с текущей стоимости ценных бумаг (44.84$) целых 12 долларов являются долгом. Более 20% в стоимости актива занимает долг. Это крайне негативный показатель.

- Shot Float указывает нам на количество коротких позиций. Не нужно смотреть на данный показатель как на возможную вероятность шорт сквизов или количества продаж бумаг в абсолютном значении. Я выделяю тот факт, что, если этот показатель выше 1%, нужно быть осторожным со спекулятивными покупками. Если же выше 2.5%, то и вовсе не входить в позицию. Соответственно показатель в 0.77% является приемлемым для покупок и указывает на рост.

- Target Price = 45.68$. Это средняя цель различных аналитических и инвестиционных компаний. Безусловно, нужно иметь свою точку зрения и не держать эту цифру за основу прогноза. Но если большинство игроков рынка ждут рост, то это еще один фильтр, указывающий на наличие решительно настроенных «быков», нежели «медведей».

Итого по ФА: Прогнозы руководства компании поддерживает стоимость ценных бумаг, так как согласно проведенного мной анализа, мы получили разносторонние сигналы:

· Выручка & Чистая прибыль: Sell

· P/E: Нейтрально

· Book/sh: Sell

· Dividend: Нейтрально

· Debt/eq: Sell

· Shot Float: Buy

· Target Price: Buy

Общий итог

Учитывая технический и фундаментальный анализ, получаем некую «дивергенцию», когда первый указывает на покупки, а второй на продажу.

Лично я считаю, что спекулятивно акции будут идти за рынком (демонстрировать рост), без изменения какой-либо ситуации. Целью выступ 1.618% от волны 3, что поспособствует достижению новых исторических рекордов в стоимости ценных бумаг: 49-50$.

Поддержкой может выступить отчетность, которая будет уже завтра (26.07.2017)!

Денис Повторенко, опубликовал запись 6 лет назад.

С момента публикации зафиксировано 1145 просмотров.

Сейчас эту запись просматривает 1 незарегистрированный пользователь.

|

|